Anzeigepflicht für grenzüberschreitende Steuergestaltungen wird eingeführt

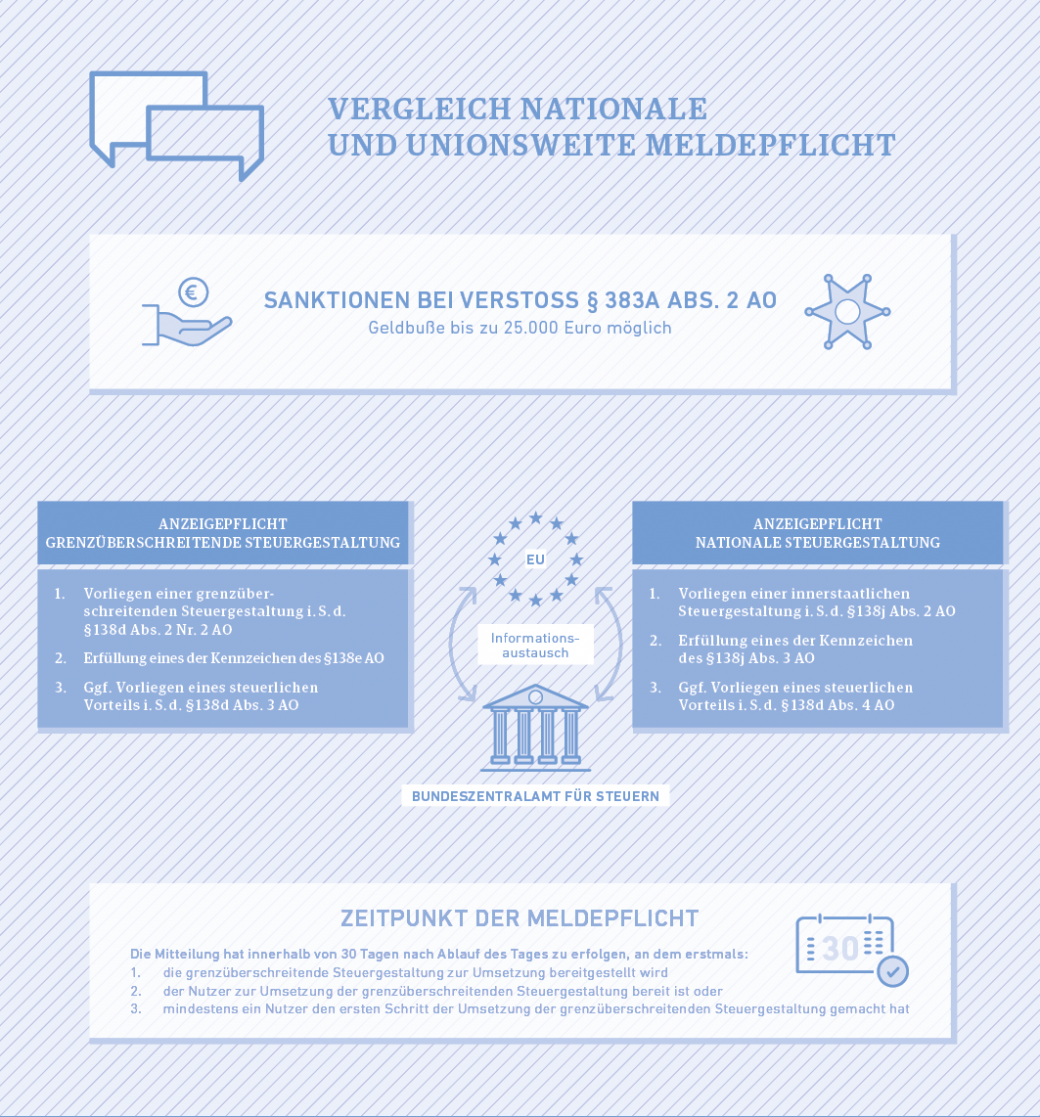

Der Steuerpflichtige kann jedoch seinen Steuerberater von der Verschwiegenheitspflicht entbinden und somit auch die Anzeigepflicht auf diesen übertragen. Wird die Steuergestaltung nicht gemeldet, drohen empfindliche Geldbußen. Konkreter Handlungsbedarf zur Zusammenstellung der erforderlichen Informationen besteht bereits jetzt: grenzüberschreitende Gestaltungen, deren erste Planungsschritte nach dem 24.6.2018 und vor dem 1.7.2020 umgesetzt wurden, müssen angezeigt werden. In Deutschland werden die Pflichten in §§ 138d–138f AO-E (grenzüberschreitende Gestaltung) und bei Ausweitung der Mitteilungspflicht auch auf innerstaatliche Sachverhalte in §§ 138j AO-E aufgenommen.

VORRANGIGE ANKNÜPFUNG BEIM „INTERMEDIÄR“

Intermediär ist, wer eine grenzüberschreitende oder in Deutschland eine innerstaatliche Steuergestaltung vermarktet, für Dritte konzipiert, organisiert, zur Nutzung bereitstellt oder ihre Umsetzung für Dritte verwaltet. Dies ist in der Regel der Steuerberater. Die Anknüpfungsmerkmale der Tätigkeit setzen in einem Frühstadium der Steuerplanung an: Sei es bei der Planung und Konzeption der Gestaltung oder der Organisation. Als Tätigwerden reicht die reine Verwaltung im Sinne einer verantwortlichen Leitung bei der Umsetzung der Gestaltung aus.

Der Intermediär muss innerhalb Deutschlands ansässig sein oder im Falle einer Nichtansässigkeit innerhalb der EU eine Anknüpfung zu Deutschland aufweisen. Dies kann entweder durch eine Betriebsstätte der Fall sein, die Dienstleistungen im Zusammenhang mit der Steuergestaltung erbringt, durch eine Eintragung im Handels- bzw. berufsrechtlichen Register oder durch die Registrierung in einem entsprechenden Berufsverband in Deutschland. Bestehen Anzeigepflichten zusätzlich auch in anderen EU-Mitgliedsstaaten, muss der Intermediär die Steuergestaltung mehrfachen melden. Ausnahmsweise kann eine Befreiung bei Nachweis der Mitteilung derselben Informationen eintreten.

BELASTUNGSWIRKUNG BEIM STEUERPFLICHTIGEN?

Durch die Richtlinien-Umsetzung sind nicht nur Intermediäre belastet, sondern auch die Nutzer einer Gestaltung, die Steuerpflichtigen. Grundsätzlich gilt in Deutschland für steuerberatende Berufe die Verschwiegenheitspflicht. Ist der Steuerberater als Intermediär zur Verschwiegenheit verpflichtet, hat der Nutzer sodann Angaben zur Gestaltung zu übermitteln. Der Intermediär steht erst dann wieder in der Pflicht, wenn der Gestaltungsnutzer ihn von der gesetzlichen Verschwiegenheitspflicht entbindet.

Der Steuerpflichtige muss zudem selbst die Gestaltung anzeigen, wenn kein Intermediär in Deutschland ansässig ist und auch keinen Bezug zu einem Mitgliedsstaat der EU hat (Drittstaaten-Sachverhalt). Folglich hat somit kein anderer Intermediär innerhalb der EU dieselbe grenzüberschreitende Gestaltung mitgeteilt und der Steuerpflichtige kann dies unter Angabe der Registriernummer der Gestaltung nachweisen.

BETROFFENE STEUERGESTALTUNGEN

Neben einer grenzüberschreitenden Steuergestaltung muss eine Steuerart vorliegen, auf die das EU-Amtshilfegesetz anwendbar ist, wie die Einkommen- und Körperschaftsteuer, Gewerbesteuer, Grunderwerbsteuer sowie Erbschaft- und Schenkungsteuer. Nicht umfasst sind Umsatzsteuer, Zölle oder harmonisierte Verbrauchsteuern.

Die Mitteilungspflicht wird durch Vorliegen mindestens eines Kennzeichens ausgelöst. Die Gestaltungsmitteilung führt gleichwohl nicht zur rechtlichen Anerkennung derselben. Einschränkend lösen einige Kennzeichen nur in Verbindung mit einem erlangten Steuervorteil die Meldepflicht aus. Der Steuervorteil ist nicht gegeben, wenn er sich ausschließlich im Inland auswirkt oder unter Berücksichtigung aller Umstände der Gestaltung gesetzlich vorgesehen ist.

Kennzeichen, die ohne Steuervorteil zur Meldepflicht führen: | Kennzeichen, die nur mit Steuervorteil zur Meldepflicht führen: |

|

|

Voraussetzung Mitteilungspflicht innerstaatlicher Steuergestaltungen (kumulativ): | Kennzeichen mitteilungspflichtiger innerstaatlicher Steuergestaltung: |

|

|

MELDEVERFAHREN

Innerhalb von 30 Tagen nach Eintritt des mitteilungspflichtigen Ereignisses ist ein amtlich vorgeschriebener Datensatz an das Bundeszentralamt für Steuern (BZSt) zu übermitteln. Inhaltlich sind neben persönlichen Angaben, Einzelheiten zu Kennzeichen, Zusammenfassung des Inhalts der Steuergestaltung, Datum der Umsetzung und Rechtsgrundlage der Gestaltung auch Angaben zum Nutzer weiterzugegeben, sofern der Nutzer seinen Intermediär von der Verschwiegenheitspflicht entbunden hat. Nach der Meldung erhält der Intermediär eine Registriernummer, die der Nutzer in seiner Steuererklärung angibt. Bei innerstaatlichen Gestaltungen ist allein der Intermediär mitteilungsverpflichtet.

Fazit

Die Mitteilungspflicht verlangt sowohl vom Steuerberater als auch dem Steuerpflichtigen ein erhebliches Maß an Aufmerksamkeit. Auf Unternehmensseite ist anzuraten, abgestimmte Prozesse in Tax-Compliance-Management-Systeme (TCMS) aufzunehmen. Zur Einreichung der Informationen sind neben den allgemeinen Fristen auch der Rückbezug auf bereits umgesetzte Gestaltungen zu beachten sowie die Aktualisierung übermittelter Daten, wenn sich neue Informationen zur Gestaltung ergeben. Zudem sind die Mitteilungspflichten in allen von der Gestaltung betroffenen Ländern zu erfüllen.

Haben Sie Fragen oder weiteren Informationsbedarf?

Dies ist ein Beitrag aus unserem Steuer-Newsletter 1/2019. Die gesamte Ausgabe finden Sie hier. Sie können diesen Newsletter auch abonnieren und erhalten die aktuelle Ausgabe direkt zum Erscheinungstermin.