Verwaltungsgrundsätze Verrechnungspreise 2023 (VWG VP 2023)

Hintergrund

Die Finanzverwaltung hat ihre internen Verwaltungsanweisungen zu Verrechnungspreisen aus dem Jahr 2021 aktualisiert. Vor nur zwei Jahren wurden bereits zahlreiche ältere Verwaltungsanweisungen modernisiert und zusammengefasst sowie Ausführungen und Verweise auf bestehende BMF-Schreiben aufgenommen. Obgleich das Schreiben nur für die Finanzverwaltung bindend ist, dient es weiterhin als bewährte Richtschnur auch für Steuerpflichtige, wenn sie Verrechnungspreise strukturieren, berechnen und dokumentieren.

Neue Verwaltungsgrundätze Verrechnungspreise 2023

Die Gliederung der Vorgängerversion (VWG VP 2021) wurde beibehalten. Neben einigen redaktionellen Änderungen wurden Ausführungen zur aktuellen Gesetzeslage bezüglich Funktionsverlagerungen ergänzt und neuere BFH-Rechtsprechung zu Finanztransaktionen aufgenommen. Die deutsche Fassung der OECD-Verrechnungspreisrichtlinien 2022 wurde als Anhang aufgenommen, sodass das nunmehr auch der Ansatz zu schwierig zu bewertenden immateriellen Vermögenswerten elementarer Bestandteil des Schreibens ist und das gesamte Dokument über 800 Seiten umfasst.

Ergänzung der Anweisungen zu Funktionsverlagerungen

Die Ausführungen zur Funktionsverlagerung behandeln die Regelungen der überarbeiteten Funktionsverlagerungsverordnung vom 25. Oktober 2022 (FVerlV), nachdem diese an die Änderungen der §§ 1 und 1a AStG durch das AbzStEntModG (BGBl. I, S. 1259) angepasst wurde. Die Verwaltungsgrundsätze Funktionsverlagerung 2010 wurden somit erheblich gestrafft und in die VWG VP 2023 integriert. Das BMF hat neben den Anpassungen an die neu gefasste Verordnung auch weitere Änderungen vorgenommen.

Folgende Themengebiete sind dabei von Relevanz bzw. sind überarbeitet worden:

- Definition der Sachverhaltsmerkmale inklusive des grenzüberschreitenden Personaleinsatzes

- Ausführungen zur Wertermittlung mit Beispielen

- Erläuterung zum Einigungsbereich mit Beispielen

- Schadensersatz und ähnliche Ansprüche

- Anwendung auch auf Betriebsstättenfälle

Zusätzlich zu dem Schreiben sind erläuternde Beispiele zur Funktionsverlagerungsverordnung (FVerlV) in einer weiteren Anlage beigefügt. Ob die überarbeiteten Verwaltungsanweisungen insoweit für mehr Klarheit und Rechtssicherheit sorgen, darf bezweifelt werden. Bereits die Änderungen im AStG und die neue FVerlV haben einige Ausnahmen („escape clauses“) eliminiert und verweisen nunmehr allgemein auf den Fremdvergleichsgrundsatz. Praktische Relevanz dürfte der Wegfall der Bagatellgrenze (Umsatzrückgang von weniger als 1 Mio. Euro) im Fall von Funktionsverdoppelungen haben. Nach Ansicht des BMF wird nun auch dann von einer Funktionsverlagerung ausgegangen, wenn einzelne Produkte durch andere ersetzt, keine Änderungen am Personaleinsatz vorgenommen und höhere Umsätze mit dem Produkt erzielt werden. Beklagenswert ist der Wegfall der Regelung (VWG Funktionsverlagerung 2010, Tz. 59), wonach das Auslaufen von Verträgen bzw. deren fristgerechte Kündigung den Tatbestand der Funktionsverlagerung nicht erfüllen.

Die Ausführungen zum grenzüberschreitenden Personaleinsatz im Konzern sind recht eindimensional geraten und dürften gerade im Hinblick auf mobiles Arbeiten und zunehmend hybride Strukturen im Konzern wenig hilfreich sein. So erkennt die Finanzverwaltung zwar in Rn. 3.95 an, dass Personalentsendungen per se keine Funktionsverlagerung darstellen; sofern aber der entsandte Mitarbeiter seinen bisherigen Tätigkeitsbereich in Ausland weiterhin ausübt, soll der Tatbestand einer Funktionsverlagerung erfüllt sein. Gerade in Expansionsszenarien ist der auf Erfahrungen beruhende Aufbau bestimmter Funktionen im Ausland durch die entsandten Mitarbeiter der Grund für die Entsendung. Vor dem Hintergrund, dass Tz. 3.89 VWG VP 2023 auch die Ausübung von DEMPE-Funktionen unter den Funktionsbegriff von § 1 Abs. 3b AStG subsumiert und die Funktionsverlagerung nicht mehr ausschließlich an die Übertragung von Wirtschaftsgütern, sondern ebenso an die Übertragung „sonstiger Vorteile“ knüpft, gewinnt diese Tatbestandserweiterung an Bedeutung. Die Beispiele zur Wertermittlung des Transferpakets gehen weiterhin von einer sehr kleinteiligen Betrachtung aus (Stichwort „atomisierter Funktionsbegriff“). Die Regelung zur Wesentlichkeit immaterieller Wirtschaftsgüter führt in der Praxis kaum zu Effizienzgewinnen, da für die Berechnung der 25-Prozent-Grenze weiterhin der Wert des Transferpakets als Ganzes berechnet werden muss. Die Diskussionen dürften sich in Grenzfällen also nur verlagern.

Auf Kritik stößt die Ansicht des BMF, dass die Differenz aus dem Entstehen eines negativen Einigungsbereichs, bei dem der Käufer zu einer geringeren Zahlung bereit ist, als sie vom Käufer verlangt wird, unter den beteiligten Unternehmen aufzuteilen ist. Erkennbar wird unter fremden Dritten in diesen Fällen kein Geschäft zustande kommen. Innerhalb von Unternehmensgruppen können übergeordnete Ziele ausschlaggebend für den Abschluss der Transaktion sein, weshalb die Ursache für den negativen Einigungsbereich vorrangig in einer weiteren Geschäftsbeziehung gesucht werden soll (Tz. 3.17 VWG VP 2023). Eine Aufteilung des Differenzbetrags zwischen Mindest- und Höchstpreis erhöht das Risiko einer Doppelbesteuerung.

Ergänzungen zu Finanzierungsbeziehungen

In Bezug auf die Finanzierungsbeziehungen (Kapitel III, Unterkapitel J) wird die BFH-Rechtsprechung zur Bestimmung fremdüblicher Darlehenszinsen auf Konzerndarlehen (Urteil vom 18. Mai 2021, I R 4/17 und vom 13. Januar 2022, I R 15/21) in das BMF-Schreiben übernommen.

- Der bisher postulierte Vorrang der Kostenaufschlagsmethode gegenüber der Preisvergleichsmethode wird relativiert bzw. auf ganz wenige Fälle begrenzt.

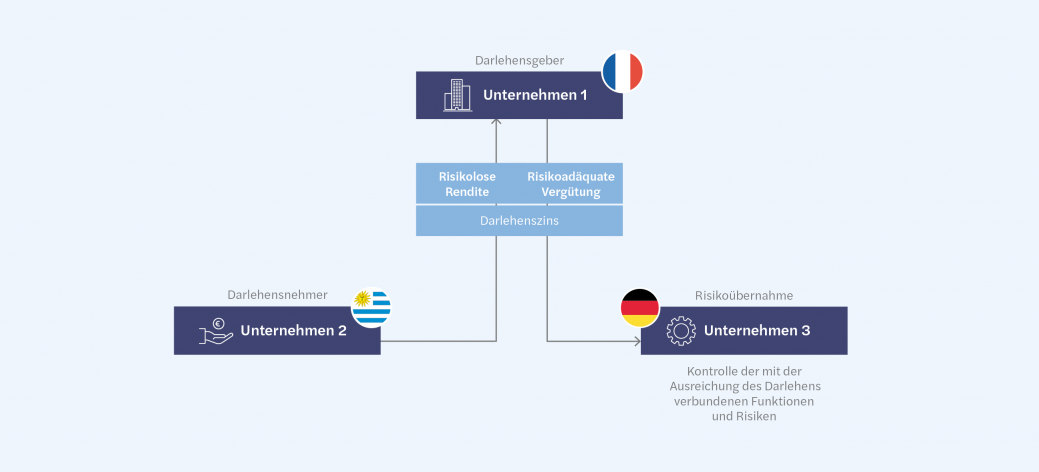

- Sofern die darlehensgewährende und die risikoübernehmende Konzerngesellschaft auseinanderfallen, soll untersucht werden, ob weitere Transaktionen zwischen beiden Parteien vorhanden und wie diese zu vergüten sind (Rn. 3.125). Beispiel:1

- Für den Fall, dass die risikoübernehmende Gesellschaft im Inland ansässig ist, wurde ausdrücklich geregelt, dass Art und Höhe der ihr zustehenden Vergütung zu prüfen sind. Entsprechende Sachverhalte sollen im Rahmen eines Local File beschrieben werden.

- Das Ausmaß und die Auswirkungen des auf die Unternehmensverflechtung zurückgehenden Wissensvorsprungs sollte im jeweiligen Einzelfall sachgerecht berücksichtigt und bepreist werden, sofern dieser auf vertraglich eingeräumten Positionen beruht (Tz. 3.127). Die technische Umsetzung, ggf. durch eine Abnahme der Beweiskraft von am Markt beobachtbaren Konditionen, bleibt offen.

Besicherung wie auch Nichtbesicherung von Darlehen werden als grundsätzlich fremdüblich anerkannt (Tz. 3.128), wobei der Zinssatz eines unbesicherten Darlehens eine Risikokompensation enthalten kann. Realistisch bestehende Handlungsalternativen sollen bei Beurteilung der Fremdüblichkeit einer Nichtbesicherung berücksichtigt werden. Die Darstellung nähert sich der Rechtsprechung und der in den OECD-Verrechnungspreisrichtlinien 2022 niedergelegten Interpretation an, in Bezug auf die Behandlung von Cashpools wird gar ein Gleichklang mit den internationalen Vorschriften erreicht. Gelegentlich erwecken die Formulierungen aber den Eindruck, dass man soweit möglich noch an der bisherigen Linie festhalten will und die praxisnahe Konkretisierung scheut.

Ergänzung zu Preisanpassungsklauseln

In Abschnitt L (Rz. 3.136) der VWG VP 2023 wird festgehalten, dass eine wirksam vertraglich vereinbarte und sachgerechte Preisanpassungsklausel die Anwendung des § 1a AStG ausschließt. § 1a AStG regelt, dass im Grundsatz eine Preisanpassung (ex post) bei Übertragung immaterieller Werte im achten Jahr nach Geschäftsabschluss gesetzlich vorgeschrieben ist, sofern erhebliche Wertabweichungen (> 20 %) festgestellt werden, es sei denn fremde Dritte hätten keine Preisanpassungsklausel vereinbart.

Obschon die explizite Regelung in den Verwaltungsgrundsätzen eher einer Klarstellung des Gesetzeswortlauts gleichkommt, bleiben in der Praxis verschiedene Fragen offen. Es fehlen Angaben, wie eine Preisanpassungsklausel vertraglich auszugestalten ist, damit sie als „sachgerecht“ anerkannt wird. Offen bleibt auch die Frage, zu welchem Zeitpunkt (z. B. bereits im zweiten Jahr) und in welcher Häufigkeit (z. B. bereits bei einmaliger Anwendung) ein vertraglich vereinbarter Anpassungsmechanismus greifen muss.

Kleinere Änderungen und Klarstellungen

Neben kleineren redaktionellen Anpassungen wird in den VWG VP 2023 (Abschnitt D) auf das aktualisierte Merkblatt zu internationalen Verständigungsverfahren vom 27. August 2021 und auf das Merkblatt über koordinierte steuerliche Außenprüfungen mit Steuerverwaltungen anderer Staaten vom 09.01.2017 Bezug genommen. Der Bezug auf das Merkblatt zu Vorabverständigungsverfahren (BMF-Schreiben v. 05.10.2006, BStBl. I, S. 59) wurde hingegen gelöscht; hier wird angesichts der gesetzlichen Neuregelungen in absehbarer Zeit ein überarbeitetes Merkblatt erwartet.

Erfreulich sind einige Klarstellungen wie etwa die einheitliche Anwendung des Fremdvergleichsgrundsatzes im In- und im Outbound-Fall, Tz. 3.3. Auch die Beibehaltung der Fokussierung auf die Gesamtprofitabilität, Tz. 3.7 und damit das Vermeiden einer unsachgemäßen Zergliederung in Einzeltransaktionen ist zu begrüßen. Weiterhin wird auf einige aktuelle BFH-Urteile abgestellt, die zudem auch zur Veröffentlichung im Bundessteuerblatt anstehen und damit für die Finanzverwaltung verbindlich werden.

Anwendung

Die neuen VWG VP 2023 entfalten ihre Geltung grundsätzlich für alle offenen Fälle. Das Kapitel zu Funktionsverlagerungen ist bereits auf Fallgestaltungen anzuwenden, die nach dem 31. Dezember 2021 verwirklicht wurden, für Fälle mit einer Verwirklichung vor dem 31. Dezember 2021 (alte Rechtslage) gilt weiterhin das BMF-Schreiben vom 13. Oktober 20102 . Mit der Veröffentlichung des Schreibens wurden die BMF-Schreiben vom 30.03.2016 und vom 14. Juli 20213 aufgehoben.

Zusammenfassung

Die VWG VP 2023 enthalten Licht und Schatten. So ist z. B. die Klarstellung zur möglichen fremdüblichen Gewährung unbesicherter Darlehen und deren Auswirkung auf die Höhe des Zinssatzes begrüßenswert, andere Stellen wie die konkrete Ausgestaltung der Preisanpassungsklausel lassen ein Mehr an Klarheit vermissen. Der Wegfall der Bagatellgrenze bei Funktionsverlagerungsfällen wird ebenso kritisch gesehen wie die restriktive Beurteilung von Personalentsendungsfällen. Als Richtschnur, „wie die Finanzverwaltung tickt“ und wie einzelne Betriebsprüferteams sich positionieren dürften, dient das Schreiben mit Sicherheit. Der enge Bezug zu den OECD-Verrechnungspreisrichtlinien und deren Aufnahme als Anlage zu den Verwaltungsgrundsätzen ist unverändert positiv zu beurteilen. Teilweise fortbestehende Widersprüche zu den international anerkannten Regeln können aber Diskussionen im Rahmen von Betriebsprüfungen auslösen, die dann auf internationaler Ebene, beispielsweise in einem (Vorab-)Verständigungsverfahren, wieder hinfällig werden dürften. Steuerpflichtige sind gut beraten, sich unverzüglich mit den Änderungen zu beschäftigen und mögliche Auswirkungen zu bewerten.

[1] in Anlehnung an Kapitel X, Rn. 10.25 OECD TPGL 2022

[2] BMF-Schreiben betr. die „Grundsätze für die Prüfung der Einkunftsabgrenzung zwischen nahestehenden Personen in Fällen von grenzüberschreitenden Funktionsverlagerungen – Verwaltungsgrundsätze Funktionsverlagerung“ vom 13. Oktober 2010

[3] Mit Veröffentlichung des Schreibens, werden folgenden BMF-Schreiben aufgehoben:

• BMF-Schreiben betr. die Veröffentlichung der BFH-Urteile v. 17. Dezember 2014 – I R 23/13, und v. 24. Juni 2015 –

I R 29/14; Nichtanwendung der Urteilsgrundsätze in vergleichbaren Fällen vom 30. März 2016.

• BMF-Schreiben betr. die „Grundsätze für die Korrektur von Einkünften gemäß § 1 AStG“ vom 14. Juli 2021.